Здравейте, скъпи приятели и читатели! Днес искам да ви отделя за момент от традиционните въпроси и отговори, които споделям с всички вас всяка седмица, за да насоча вниманието ви към една много интересна тема, която анализирах в последния месец от различни статистики и лични наблюдения през годините.

Тази тема засяга фактите, свързани с нещата, които пречат на нас, инвеститорите, да имаме една успешна дългогодишна инвестиционна стратегия, и кои са подводните камъни, които могат да ни препънат във всеки един момент. Изключително важно проучване, което за мен лично като инвеститор е много полезно и се надявам да бъде такова и за всички вас, които четете тези редове.

Нека не губим повече време и се насочим към резултатите и фактите от моя анализ.

В същността на нашия инвестиционен успех (както немалко пъти съм казвал) е начинът, по който мислим и емоционалните ни нагласи, свързани с инвестирането. Тези нагласи се променят с времето, когато на рационално ниво сме запознати с повече и повече факти.

Но гледайки картинката на здравословната салата и вкусната (но не толкова здравословна) торта до нея, ни кара да се чудим защо по-често избираме по-вкусния, но лош за нашето здраве избор - какъвто и аз самият правя редовно и не се гордея с това. Но има

В същността на нашия инвестиционен успех (както немалко пъти съм казвал) е начинът, по който мислим и емоционалните ни нагласи, свързани с инвестирането. Тези нагласи се променят с времето, когато на рационално ниво сме запознати с повече и повече факти.

Но гледайки картинката на здравословната салата и вкусната (но не толкова здравословна) торта до нея, ни кара да се чудим защо по-често избираме по-вкусния, но лош за нашето здраве избор - какъвто и аз самият правя редовно и не се гордея с това. Но има

обяснение на този феномен

Личните ни убеждения срещу реалността

да бъдат двойно по-успешни

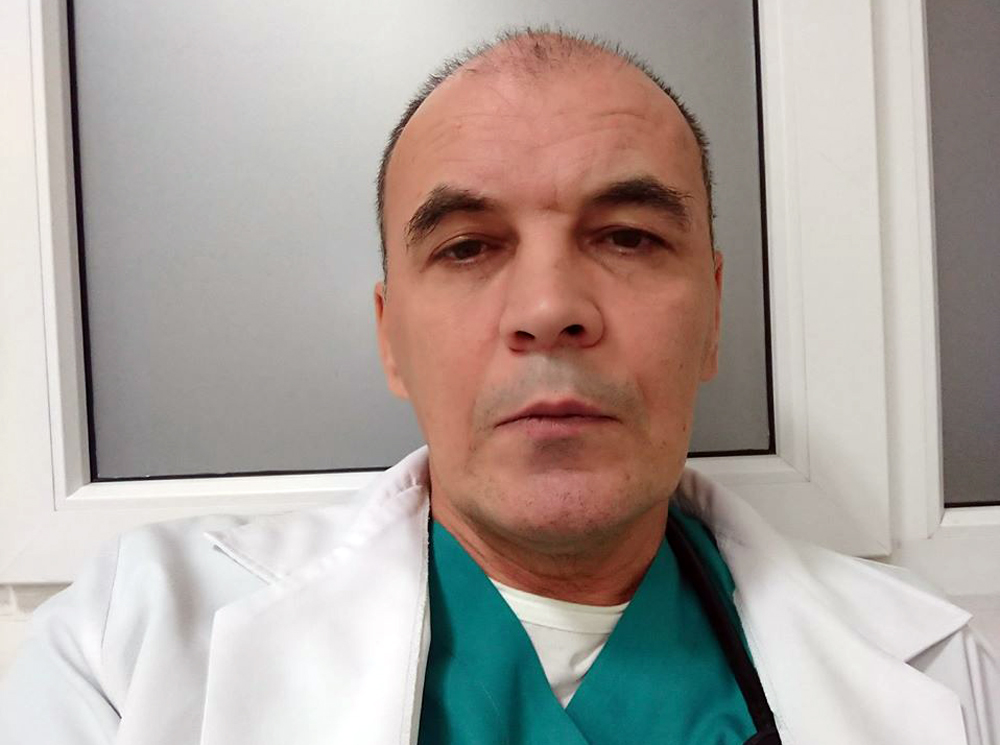

Ако имате въпроси или се интересувате от различните аспекти на финансовата част от живота, вие можете да си запазите час за консултация на директния ми телефон - (224) 522-2413 или на електронната ми поща - [email protected]. Въпросите, които четете, са зададени от клиенти, с които съм работил по време на консултации в моя офис.

(Продължава в следващия брой)